Здравствуйте, Антон! Нет налоговый орган какой-либо документ при уведомлении о переходе (применении) на УСН не выдает. Но если Вам нужен документ подтверждающий применение УСН, Вы вправе направить в налоговый орган письменное обращение, в ответ на который налоговый орган выдает налогоплательщику Информационное письмо, в котором указывается дата подачи налогоплательщиком заявления о переходе на упрощенную систему налогообложения, а также сведения о представлении (непредставлении) им налоговых деклараций в связи с применением УСН за налоговые периоды, в которых налогоплательщик применял УСН.

Вот разъяснения ФНС РФ на данную тему.

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 4 июля 2011 г. N ЕД-4-3/10690@

Федеральная налоговая служба рассмотрела запрос ООО о предоставлении уведомления о переводе ООО на упрощенную систему налогообложения (далее - УСН) и сообщает следующее. В соответствии с п. 4 Приказа ФНС России от 13.04.2010 N ММВ-7-3/182@ «Об утверждении форм документов для применения упрощенной системы налогообложения» (далее - Приказ ФНС России N ММВ-7-3/182@) признан утратившим силу Приказ Министерства Российской Федерации по налогам и сборам от 19.09.2002 N ВГ-3-22/495 «Об утверждении форм документов для применения упрощенной системы налогообложения».В этой связи Уведомление о возможности применения упрощенной системы налогообложения (форма N 26.2-2) налоговыми органами не используется . Порядок применения (перехода на) УСН, установленный гл. 26.2 Налогового кодекса Российской Федерации (далее - Кодекс), предусматривает, что налогоплательщик самостоятельно принимает решение о применении (переходе на) УСН . Заявление о применении налогоплательщиком УСН носит уведомительный характер , и положениями гл. 26.2 Кодекса не предусмотрено принятие налоговым органом каких-либо решений по указанному заявлению . В связи с чем у налогового органа нет оснований для направления налогоплательщику уведомления о возможности или невозможности применения УСН . Приказом ФНС России N ММВ-7-3/182@ утверждены формы документов для применения УСН, в том числе рекомендуемые формы (п. п. 1.1 - 1.3 и п. 1.6 Приказа), которые предназначены для налогоплательщиков. Формы документов для применения УСН, утвержденные вышеуказанным Приказом ФНС России и предназначенные для налоговых органов, обязательны к применению налоговыми органами в порядке, установленном соответствующим правовым актом ФНС России, регламентирующим действия налоговых органов по учету документов, связанных с применением упрощенной системы налогообложения. К указанным документам относится форма N 26.2-7 «Информационное письмо».

Таким образом, если в инспекцию ФНС России поступает письменное обращение налогоплательщика с просьбой подтвердить факт применения им УСН, то налоговый орган выдает налогоплательщику Информационное письмо (форма N 26.2-7 - Приложение N 7 к Приказу ФНС России от 13.04.2010 N ММВ-7-3/182@), в котором указывается дата подачи налогоплательщиком заявления о переходе на упрощенную систему налогообложения, а также сведения о представлении (непредставлении) им налоговых деклараций в связи с применением УСН за налоговые периоды, в которых налогоплательщик применял УСН.

Порой контрагенты выдают документы с надписью «без НДС». Тем самым говоря, что у них упрощенный спецрежим. Но как убедиться в правдивости этого утверждения и выпросить подтверждение применения специальных налоговых условий? Расскажем, каким образом контрагенты могут доказать обоснованное отсутствие НДС в своих операциях и приведем образец письма о применении УСН для контрагента .

Просить или требовать?

На сегодня налоговое законодательство РФ не предусматривает, что компании и ИП на упрощенной системе налогообложения обязаны показывать своему контрагенту любого вида документы о применении УСН. Таким образом, нет законного правила требовать подобное с упрощенцев.

Понимание этого ставит в ступор неподготовленного к юридическим нюансам налогоплательщика. Тем не менее, можно выразить свою нужду в виде просьбы в письме о применении упрощенной системы налогообложения (образец см. ниже).

Во избежание напряженности в отношениях c применяющими УСН, когда им отправляют пакет документов по сделке одновременно прикладывают туда запрос о разрешении применять упрощенку при подсчете налоговой обязанности. Это лучше, чем ссориться с партнерами.

Какой документ подтверждает право на спецрежим

Уведомление

Если фирма либо ИП переходят на УСН, то им следует отправить в свою ИФНС уведомление о состоявшемся переходе на упрощенку. Это форма № 26.2-1 (утв. приказом ФНС от 02.11.2012 № ММВ-7-3/829).

Согласно положению п. 1 ст. 346.13 НК РФ, это следует сделать до начала января, чтобы с этого момента на законных основаниях иметь статус плательщика налога по УСН.

Однако следует знать, что налоговики не обязаны никак дополнительно документально подтверждать переход на упрощенку. Ситуация кажется безвыходной. Ведь инспекция налоговой службы имеет право не присылать контрагенту каких-либо разрешающих или уведомляющих писем. И где тогда взять ответ на письмо о применении упрощенной системы налогообложения ?

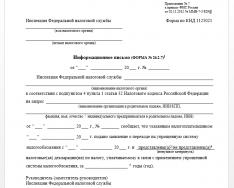

Инфописьмо

Приказом налоговой службы России от 02.11.2012 № ММВ-7-3/829 утверждена еще одна интересующая нас форма – № 26.2-7. Это информационное письмо. Причем не просто письмо, а очень нужный документ, посредством которого налоговики подтверждают:

- получение от фирмы или ИП уведомления об изменении своего налогового статуса и переход на упрощенку (в бланке письма его именуют заявлением);

- получение отчетности по упрощенной системе налогообложения. Хотя информацию про сданные декларации можно не увидеть, если не наступил день их подачи, а информационное письмо уже готово.

Бланк этого письма выглядит так:

Для получения такого письма упрощенцу следует сделать запрос на подтверждение факта о применении УСН. И именно этот документ (его заверенный вариант) станет тем доказательством, которое подтвердит статус упрощенца.

Декларация

В конце концов, статус вашего контрагента как упрощенца может подтвердить и титульный лист свежей декларации по УСН. На это, помимо информационного письма из ИФНС, обращает внимание письмо Минфина от 16 мая 2011 года № 03-11-06/2/75.

Пример письма

С целью более весомого доказательства своего статуса на УСН упрощенец может сопроводить копию всего информационного письма либо титульного листа декларации простым письмом о применении УСН. Для контрагента образец может выглядеть так.

Вопрос:

Организация была зарегистрирована в 2009 году и сразу начала применять УСН. Уведомление о возможности применения УСН было получено 1 октября 2009 года. В связи с вступлением в действие , отменяющего приказ МНС России от 19.09.2002 N ВГ-3-22/495 , контрагент при подписании договора требует от нас для подтверждения права применения УСН предоставления информационного письма по форме N 26.2-7, отказываясь принимать уведомление от 01.10.2009, выданное ранее. Является ли уведомление о возможности применения УСН от 01.10.2009 документом, действующим на настоящий момент, и нужно ли организации получать информационное письмо по форме N 26.2-7?

Ответ:

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ ПО г.МОСКВЕ

[О действии уведомления о возможности применения УСН]

В соответствии с пунктом 2 статьи 346.13 Налогового кодекса РФ вновь созданная организация вправе подать заявление о переходе на упрощенную систему налогообложения в пятидневный срок с даты постановки на учет в налоговом органе, которая указывается в соответствующем свидетельстве, выданном в порядке, прописанном в абзаце 2 пункта 2 статьи 84 НК РФ . В этом случае организация вправе применять УСН с даты ее постановки на налоговый учет.

До апреля 2010 года действовал приказ МНС России от 19.09.2002 N ВГ-3-22/495 "О порядке ввода в действие новых форм документов для применения упрощенной системы налогообложения" , в соответствии с которым налогоплательщик в ответ на обращение в налоговый орган с целью перехода на УСН получал уведомление о возможности применения УСН по форме N 26.2-2. Приказом ФНС России от 13.04.2010 N ММВ-7-3/182 "Об утверждении форм документов для применения упрощенной системы налогообложения" данный документооборот был отменен.

При этом указанным приказом форма уведомления о возможности применения УСН не предусмотрена. Положения главы 26.2 НК РФ не предусматривают принятие налоговым органом каких-либо решений по поданному налогоплательщиком заявлению. Поэтому у налоговых органов нет оснований для направления организации уведомления о возможности или невозможности применения УСН (письмо ФНС России от 04.12.2009 N ШС-22-3/915@).

Вместе с тем, если налогоплательщик письменно обратится в налоговый орган с просьбой подтвердить факт применения им УСН, то он получит информационное письмо, в котором налоговый орган подтвердит факт получения заявления о переходе на УСН.

Уведомление о возможности применения УСН, выданное налоговым органом, распространяет свое действие на весь период применения УСН при условии соблюдения ограничений, предусмотренных в статье 346.13 НК РФ .

Таким образом, для налогоплательщиков, перешедших на УСН до издания приказа ФНС России от 13.04.2010 N ММВ-7-3/182@ , подтверждающим документом о возможности применения УСН является уведомление, выданное по форме N 26.2-2.

Заместитель

руководителя Управления

советник государственной

гражданской службы 2-го класса

Н.В.Михайлова

Электронный текст документа

подготовлен ЗАО "Кодекс" и сверен по:

файл-рассылка

Ответ

Подтвердить применение УСН можно:

1) предоставив Уведомление о переходе на упрощенную систему налогообложения (форма № 26.2-1), с отметкой налогового органа

2) предоставив Форму N 26.2-7 "Информационное письмо"

3) С 1 августа 2018 года информация о применяемом налогоплательщиком-организацией налоговом режиме указывается на сайте ФНС РФ nalog.ru.

Разъяснение

В настоящее время переход на применение осуществляется путем представления в налоговый орган Уведомления о переходе на упрощенную систему налогообложения (форма № 26.2-1). При этом порядок перехода на применение УСН уведомительный. Как результат, налоговая служба принимает Ваше заявление, учитывает, что вы перешли на применение УСН, но никакого подтверждающего документа не выдает (о том что Ваше заявление принято обычно узнают по телефону от соответствующего сотрудника инспекции).

В некоторых случаях контрагенты требуют подтвердить, что налогоплательщик применяет УСН. Таким документом является Форма N 26.2-7 "Информационное письмо", которая утверждена приложением N 7 к Приказу ФНС России от 02.11.2012 N ММВ-7-3/829@ "Об утверждении форм документов для применения упрощенной системы налогообложения".

Чтобы получить Форму N 26.2-7 "Информационное письмо" нужно отправить в свою налоговую инспекцию запрос в произвольной форме о подтверждении применения упрощенной системы налогообложения. В течение 30 дней налоговая инспекция выдаст (пришлёт) этот документ.

До апреля 2010 года выдавалось уведомление о возможности применения УСН. Сейчас выдается только информационное письмо по Форме N 26.2-7.

В некоторых случаях контрагентам достаточно Уведомления о переходе на упрощенную систему налогообложения (форма № 26.2-1), с отметкой налогового органа.

С 1 августа 2018 года информация о применяемом налогоплательщиком-организацией налоговом режиме указывается на сайте ФНС РФ nalog.ru (см. ).

Но в этом сервисе сведения о специальном налоговом режиме указываются только для организаций. Для ИП такие сведения отсутствуют.

Открытый информационный ресурс в информационно-телекоммуникационной сети "Интернет", который ведет ФНС РФ и который содержит перечень сведений, которые не относятся к налоговой тайне.

Нередко компаниям и ИП на УСН требуется доказывать перед собственными контрагентами факт работы на упрощенке. Письмо о применении УСН для контрагента нужно, в связи с тем, что упрощенцы не работают с НДС и им приходится подтверждать свое право не выделять данный налог в цене товаров или услуг. Каким документом доказать применение УСН?

Копия уведомления о переходе на УСН

Факт применения УСН можно доказать с помощью копии уведомления о переходе на упрощенку. Форма №26.2-1 уведомления подается в ИФНС в двух экземплярах: один остается ИФНС, второй – со штампом о принятии отдается налогоплательщику. Эту копию уведомления можно предоставить контрагенту в подтверждение своего права работать без НДС.

Информационное письмо

Если по каким-то причинам второй экземпляр уведомления не сохранился, в инспекции можно заказать информационное письмо о применении УСН для контрагента по форме №26.2-7: в ИФНС по месту регистрации фирмы или ИП нужно предоставить запрос в свободной форме.

Образец запроса в ИФНС

Правда делается оно долго, около месяца. Выдавать контрагентам по требованию логичнее будет не оригинал письма, а его копии.

Образец информационного письма о применении УСН (форма №26.2-7)

Уведомление в свободной форме

Сообщить о своем праве работать без НДС контрагенту можно в свободной форме. Для этого от имени фирмы или ИП составляется письмо о применении упрощенки с печатью (если она есть) и подписью.

ОБРАЗЕЦ

Такой вариант подходит не всем, поскольку некоторые организации принципиально настаивают на предоставлении официальных документов из ИФНС.

Последний вариант, которым можно подтвердить свое право на применение УСН – это копия титульного листа налоговой декларации по УСН с отметкой о ее принятии налоговой инспекцией.

Декор